棉花期货跳涨20%,“2.8万变22亿”传奇会再现吗?

导读:那得看棉花基本面的脸色。

关于棉花期货,一直有一个传奇在流传:昵称“浓汤野人”的林广袤,在2008年用2.8万元本金,在一个月时间炒到15万元,又用了半年时间达到600万元。在2010年600万资金多棉持仓3万手,26个月赚220倍到13亿,后又做空,做到了22亿。

2008年棉花价格启动的时候跟目前这波棉价牛市的起点刚好一样:10000元/吨,同时整个全球经济也正在被巨量刺激“拯救”。

在过去一个月,棉花期货突然跳涨高达20%,从趋势上看非常像2008年时从10000元到30000多元时的走势。

图:目前从图上看,有点像要复制2008年后的趋势

12年后,如今又到了再造“浓汤野人”战绩的时刻了么?

01

为什么会发生?

要回答这个问题,要看基本面的脸色。

本轮从4月初10000元的低点开始反弹,主要是市场充分计价了疫情冲击,并预期后续会有刺激政策扶植造成的(我国的主导因素是疫情控制得当)——这与其他大类资产的走势基本上是一致的,可以说没有什么特别之处。

真正受到棉花供需预期影响的走势,是最近一个月的突然跳涨20%。

这一次跳涨主要受到供需两头消息面的刺激。

首先来看需求层面。棉花期货跳涨20%,“2.8万变22亿”传奇会再现吗?

有消息称,自9月份以来,印度纺织产商无法保证正常交货,现在多个原本在印度生产的订单转至中国,甚至有部分企业直接在中国采购。有媒体甚至报道:某公司接到印度转来的订单后营业额暴涨5倍,有些公司的纺织订单已经排到了明年年中。

同时,供给层面也出现了有利于棉价的消息。

据《环球时报》:

澳广播公司(ABC)16日报道称,澳两家棉花行业协会当天发表声明称,得知“中国有关部门近来已阻止国内纺织厂使用澳棉”…对华出口通常占到澳全国棉花产量的65%。

而澳大利亚是全球前三大棉花出口国。

直接从供需的消息面上来看,棉花期货价格突然暴涨有理。

02

未来如何演变?

但要判断未来棉花期货的走势,需要细看消息面之下的东西。

首先还是先来看需求层面。

有一个逻辑是这样的——印度疫情控制不住,带病毒的纺织品就没人要,订单回流中国的动力和持续性就很强。

但关键问题是,从印度“回来”的量究竟会有多大?

有国际投资机构对中国低端产业向外转移有过统计,尽管统计不一定准确,但从大体的数量级和与其他“受益”国家量级比较来看,印度实际上并没有承接到多少中国流出的低端制造。

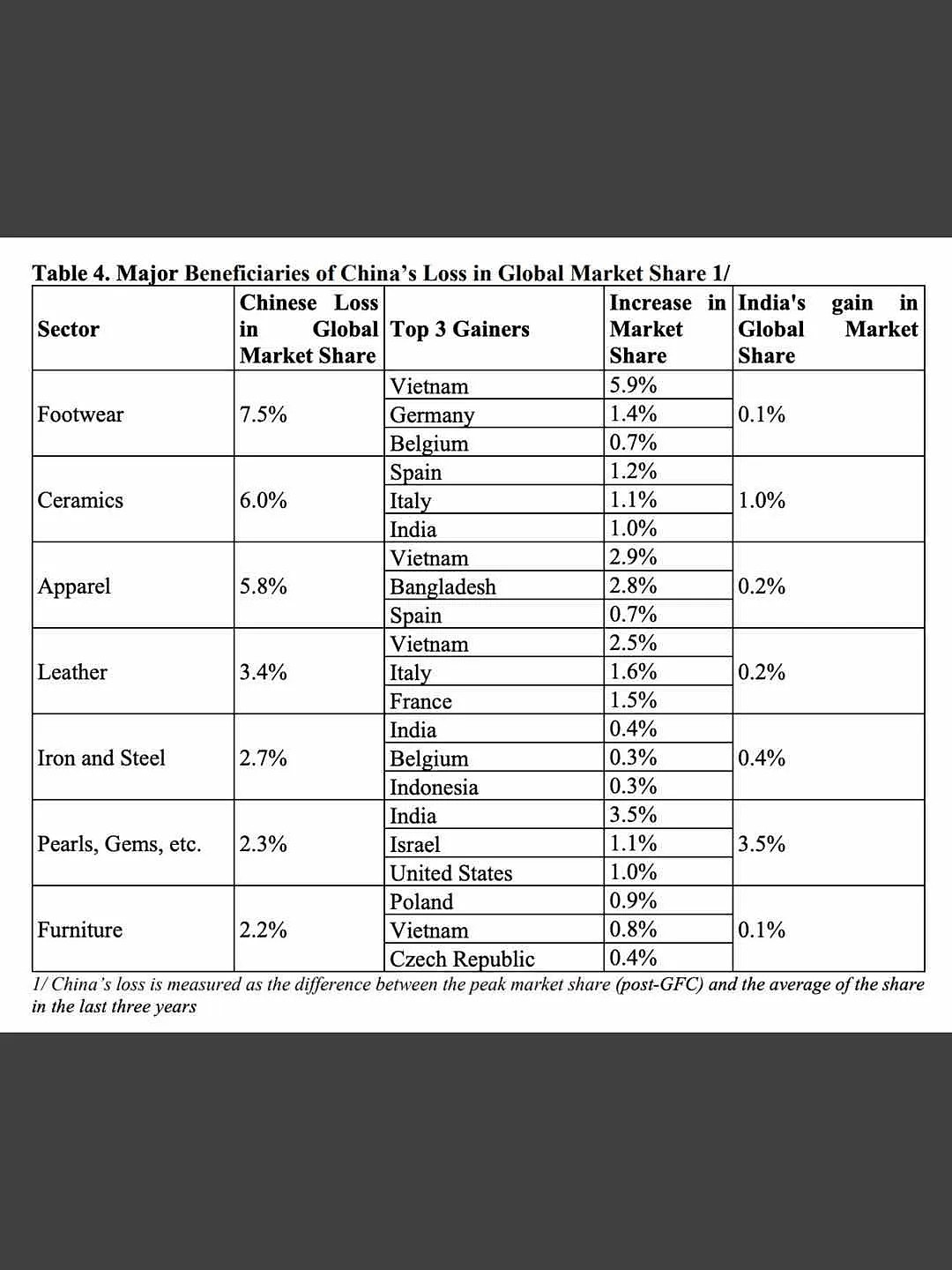

图:中国过去3年低端制造业国际市场份额流失和印度承接份额对比(其中服装印度仅拿到了0.2%,鞋0.1%,可谓是微不足道)

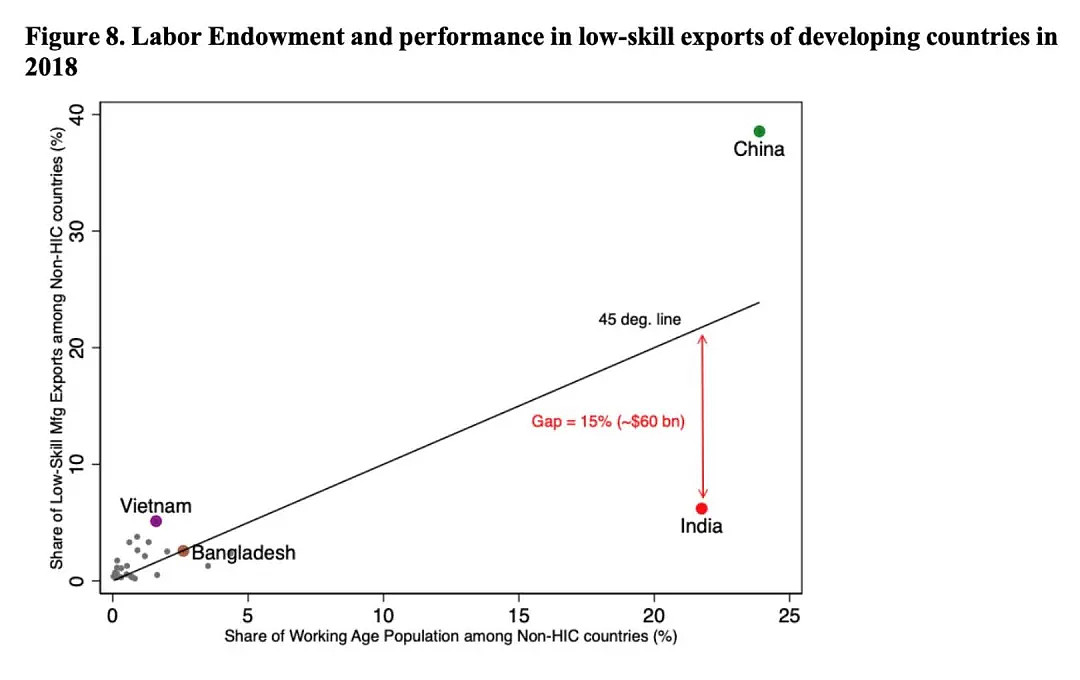

为什么印度低端劳动力这么多,仍没从世界市场上占到太多原先劳动密集型产业的市场份额?看一张图就知道了。

图:非高收入国家劳动人口占比与低端制造业出口份额的关系(2018年)

鉴于过去三年印度在劳动密集型的市场份额并没有明显提升,这张“老图”仍具有很强的参考性,在这背后是传统的劳动密集性产业自动化程度越来越高,单靠人口红利式的发展模式,机会窗口已经关闭。

所以,在全球疫情之下,中国纺织品确实受到更多青睐这是不争的事实,但是对于目前仍稳稳占据全球第一位置的中国而言,对印度而言所谓的“大单”,放到整个中国的大基数里面,冲击力就没有想象中强。

以近日孚日股份在投资者交流电话会分享的数据为例:

印度转移过来的订单金额占了整体订单金额不到10%。尽管三季度产能利用率100%,但预期和去年相比整年业绩还是会下降,我们预计可以控制在-20%,这在整个行业应该算是最好的了。

很明显,印度“大单”对棉花基本面需求层面的影响是短时、消息层面和情绪层面的。

那供给层面呢?

主要焦点还是消息面,澳洲棉花出口对中国棉价影响究竟会有多大?

根据美国农业部收集的数据,澳洲今年总出量约在130万包(棉花标准包重量为227公斤,130万包约合29.5万吨),如果按65%出口到中国大体匡算,总量不到20万吨。

相比之下,中国同期棉花进口量为950万包,约合215.6万吨,澳洲份额不到10%。

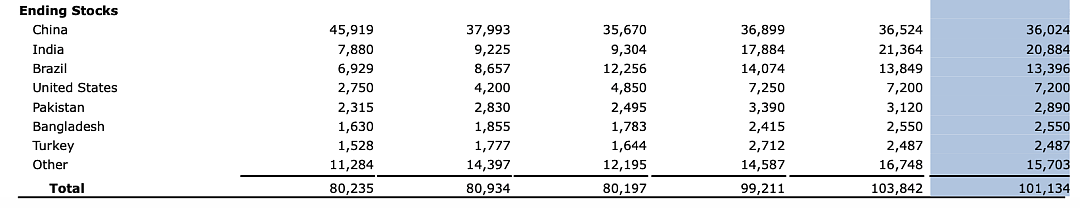

关键是中国在全球无人能敌的棉花储备量:3602万包,约合817.7万吨,可以覆盖4年的进口需求。

图:中国的棉花储备量全球第一(单位:1000包)

澳洲20万吨左右棉花进口量在整个中国的大基数里面,就显得没有那么重要了。

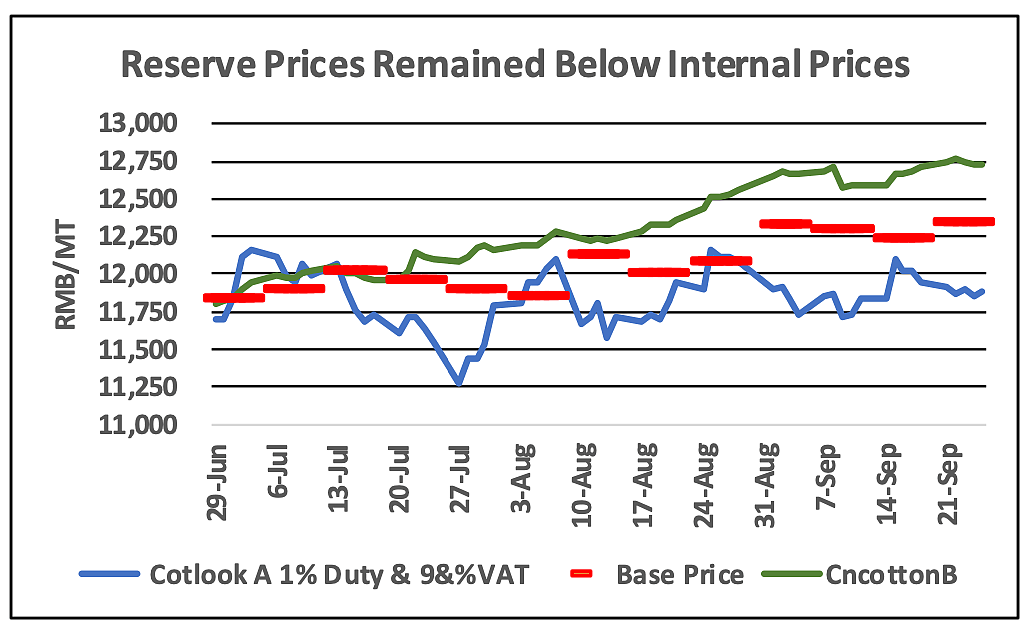

另外,国储刚刚在9月30日结束了拍卖,向市场投放了超过50万吨的储备棉,基准价格仅有12000元——期货主力合约现价超过15000元。

图:国储棉最近的棉花拍卖价格

03

投资策略

从短期来看,印度“大单”确实对国内纺织行业是利好,另外前期纺织企业刚刚屯好的储备棉,也让澳洲的消息对成本影响非常有限。以近日孚日股份在投资者交流电话会上的分享为例:

我们在几个月以前,在原材料价格比较低的时候,已经储备了足够的原材料,甚至是以后几个月的原材料。所以说在目前现在原材料价格这么高的情况下,我们可以只是看看,我们不会去碰这么高的原料价格。

除了多数企业已经在前期囤好货以外,强大的国储也不会允许国内棉价长期大幅上涨,扰乱正常的生产秩序。

正如孚日股份判断:

现在市场上,感觉到不大理智。因为现在大数据都有,现在成交的这么高价位的客户企业,不是真正的纺织企业,而是中间商,是贸易商在这里囤积,把价格炒上来了,价格早晚还要回归到它本来的轨道上面去。原材料价格涨那么高,最终客户是接受不了的,现在客户可以接受的棉价应该在13,500左右。

像2008-2011年从10000翻三倍到30000的棉价史诗级行情需要同时具备两个条件:1.国储棉无法起到应该起到的作用;2.全球棉花实质性大幅减产。

目前来看,还远远没有具备12年前创造“浓汤野人”棉花期货神话的条件。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64