对美国关键期限利差和中美利差纷纷倒挂背后的思考(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

蔡浩:中美利差的收窄乃至倒挂,其实是中美宏观经济、政策周期错位的体现,未来中美利差倒挂现象会继续维系甚至加剧。

近期美债利率攀升引起市场关注,中美利差不断收窄,部分关键期限中美利差倒挂。同时美债10Y-2Y和10Y-3M利差的走势出现了背离,这是短债品种对美联储加息进程的一种体现。10Y-2Y美债期限利差扁平化若继续持续,则美国经济可能于明年走向衰退,但今年其经济增长依然会具有一定韧性。中美利差的收窄乃至倒挂,其实是中美宏观经济、政策周期错位的体现,未来中美利差倒挂现象会继续维系甚至加剧。从债市角度来看,中短期震荡的概率较大,难有持续下行的行情。

中美利差缩窄,美联储加息进程引发美债期限利差走势背离

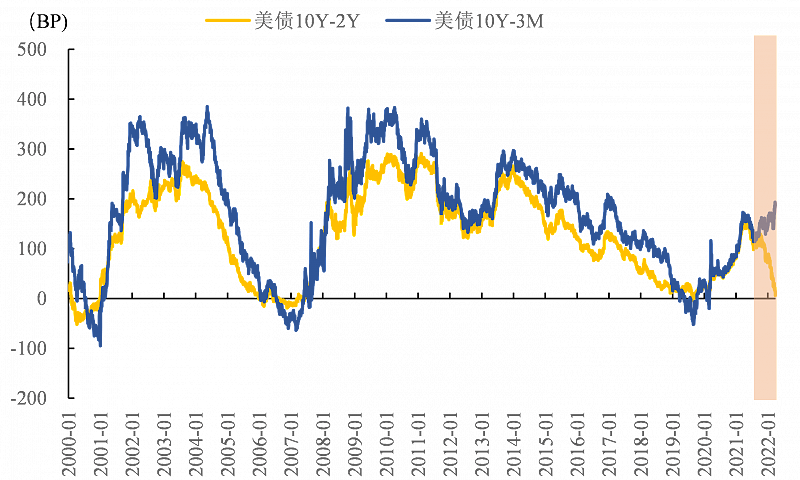

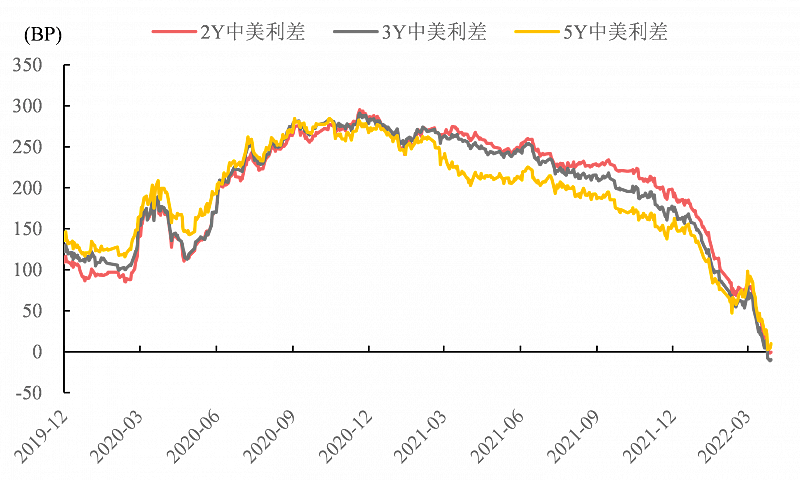

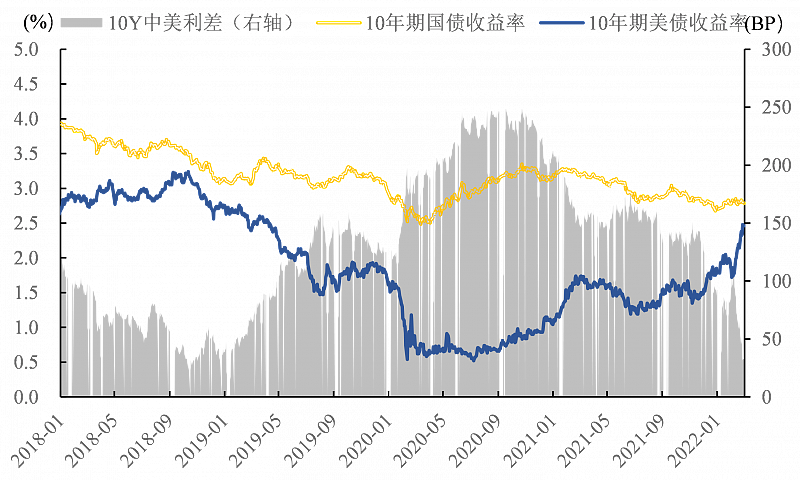

2021年9月受到美联储逐步缩减量宽的影响,美债收益率开始上行,3月以来美债收益率更是加快上行趋势,截至3月29日,10年期美债收益率已经达到2.41%,3Y、5Y和7Y美债收益率均达到2.5%左右,超过10Y美债收益率,出现倒挂。3月29日午盘时段2Y和10Y美债收益率曲线也出现自2019年8月以来的首次短暂倒挂,不过很快反弹。而短端1M、2M、3M和6M美债利率的上行幅度相对较小,因此美债不同期限利差出现背离,10Y-2Y走平,而10Y-3M走陡。同时美国部分关键期限国债利率与中国国债利率产生倒挂,截至3月29日,2年期和3年期中美利差为负,5年期中美国债利率也已经非常接近。

图表1:美债10Y-2Y和10Y-3M期限利差走势出现背离

图表2:2Y、3Y和5Y中美利差

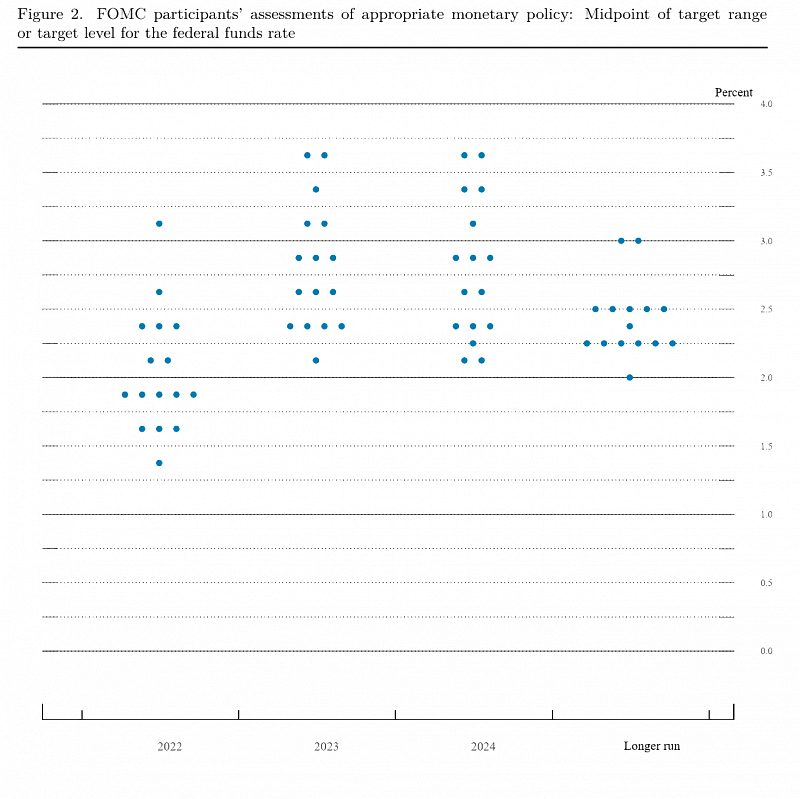

美债10Y-2Y和10Y-3M利差的走势背离,其实是对美联储加息进程的一种体现。3M利率目前达到0.55%,折射出的是市场对未来两次美联储加息进程的预期。3月美联储宣布加息25bp,未来3个月的两次议息会议中市场预计加息在两次左右,总幅度在50bp,反映到当前定价来看就是0.5-0.6%的水平。随着时间推移,若美国通胀继续保持高位,市场对加息节奏的预期可能上升,后续3M品种利率存在继续上行可能。根据3月美联储会议公布的点阵图,从现在起到2023年,美联储加息的次数可能在9次,幅度至少在225bp,所以2年期美债近期的利率上行幅度大幅超过3M美债,导致两个关键利差走势的背离。

图表3:3月美联储会议点阵图

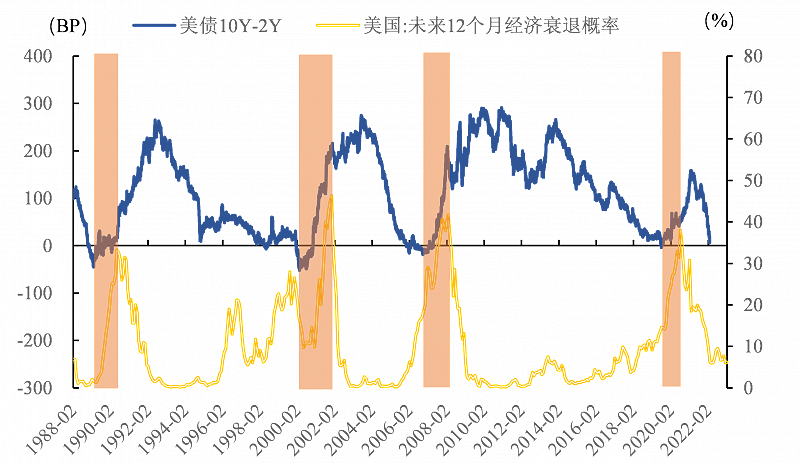

以史为鉴:美债10Y-2Y的扁平乃至倒挂可能是美国经济未来衰退的信号

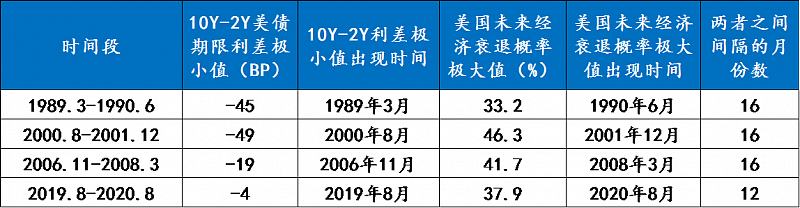

进入90年代以来,美国未来经济衰退指标共出现四次快速上行,而在指标峰值出现前,均发生过期限利差倒挂现象:

(1)1989年3月10Y和2Y美债收益率倒挂,10Y-2Y期限利差最低达到-45bp,此后进入90年代,1990年海湾战争爆发,油价高企引发通胀,美国经济陷入萧条,1990年6月美国未来12个月经济衰退概率达到峰值。

(2)2000年10Y和2Y美债期限利差再次倒挂,同年8月达到最低值。2000年美国互联网泡沫破灭,陷入流动性危机,经济形势急转直下,股市下跌,总需求遭到抑制,2001年12月美国未来12个月经济衰退概率上升至46.3%。

(3)2006年美国10Y-2Y国债期限利差持续扁平化,11月达到低点。2008年美国金融危机发酵,3月贝尔斯登破产,危机进入新阶段,美国经济衰退指标再次达到阶段性峰值。

(4)2019年8月美债10Y-2Y期限利差同样走平,不久2020年新冠疫情爆发,美国经济受到较大冲击,居民失业率高企,消费遭遇重创,2020年以来美国未来经济衰退概率大幅增加,8月达到峰值37.9%。

从历史上的几个阶段来看,美债10Y-2Y期限利差的扁平化乃至倒挂,往往领先于美国经济衰退指标峰值12-16个月,以此分析,美国经济2023年进入衰退的概率较大。

图表4:美债期限利差与经济衰退概率

图表5:美债10Y-2Y期限利差扁平化领先于美国经济衰退指标峰值12-16个月

中美周期错位为中美利差大幅收窄的主因

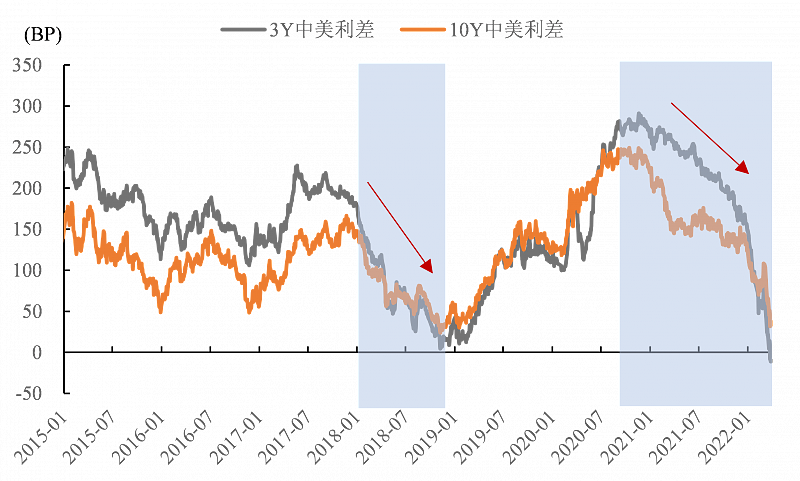

从2015年以后来看,无论是3年期中美利差的倒挂还是10年期中美利差的显著收窄,其实都是中美宏观经济、政策周期错位的体现。

图表6:经济周期的分化推动中美利差收窄

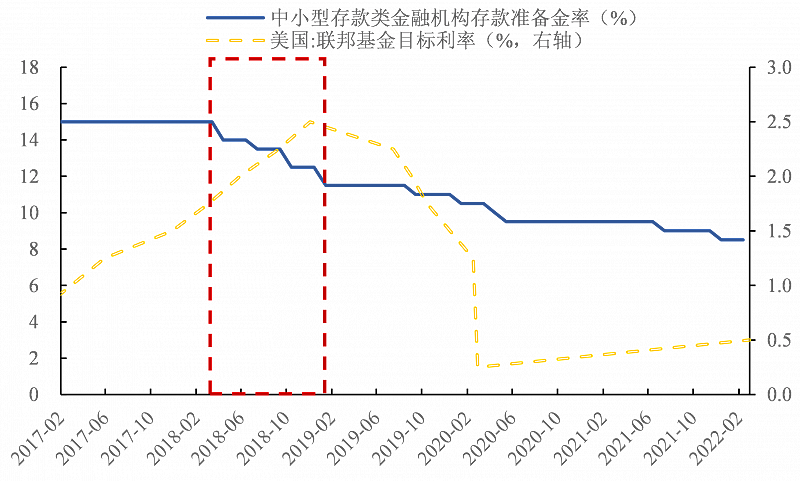

2018年,美联储仍然处于加息周期末期,全年加息四次共100bp,美债利率整体上行。2018年美国政府发布了加征关税的商品清单,中美贸易战冲击下中国经济出现下行态势,央行虽然没有降息,但进行了4次降准共调降3.5个百分点,中美经济周期开始分化,10Y中美利差也下降至30bp左右。

图表7:中美政策利率对比

图表8:10年期中美利差

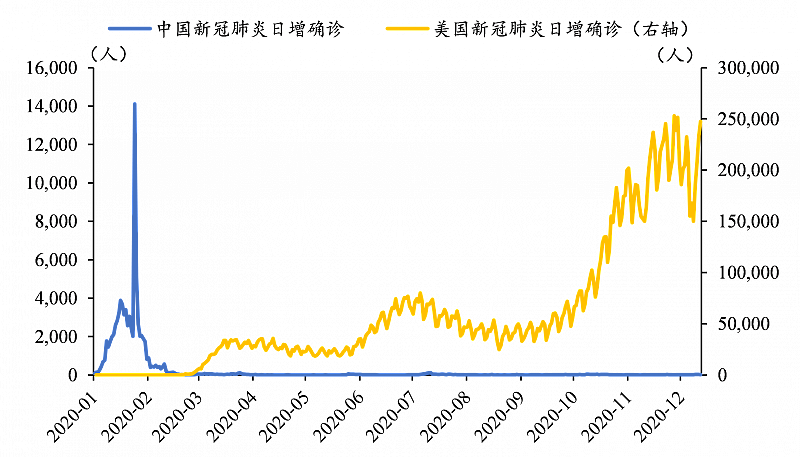

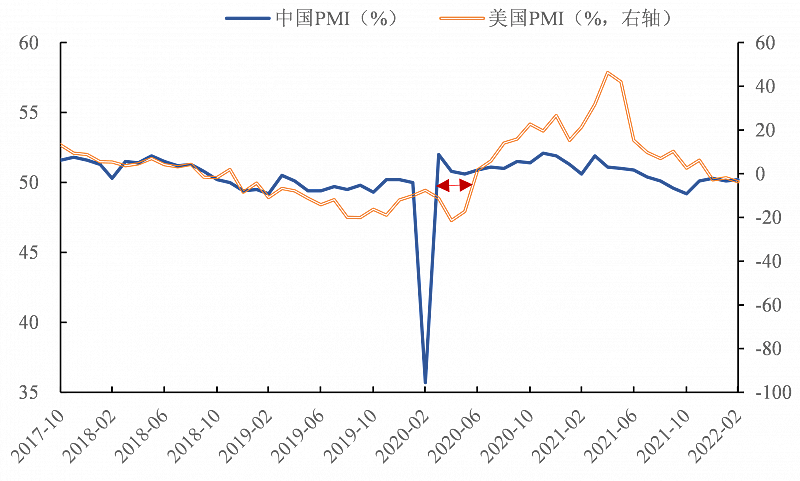

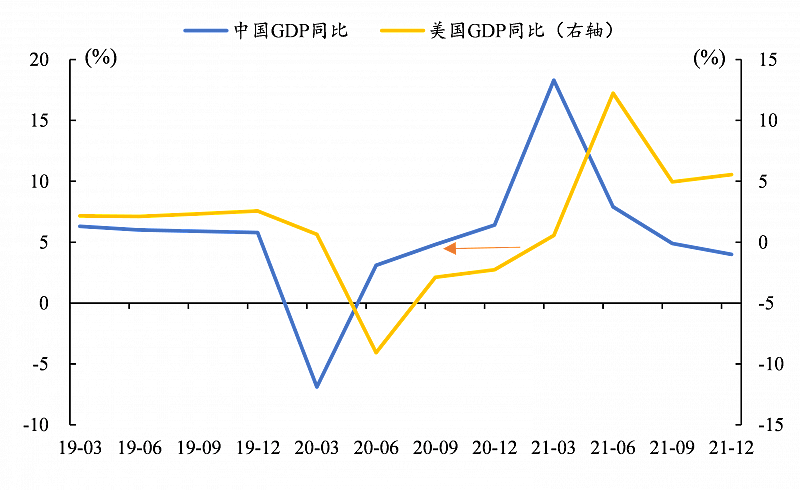

2020年疫情冲击下中美两国的恢复进度不同,中国疫情爆发较早,控制比较及时,经济恢复较快,因此货币政策也较早地边际收紧,而美国疫情防控不力,供给端修复缓慢,经济复苏滞后中国1-2个季度,导致中美经济周期再次错位。

图表9:2020年中美新冠日增对比

图表10:疫情冲击下的中美PMI

图表11:美国疫情后经济恢复滞后中国1-2个季度

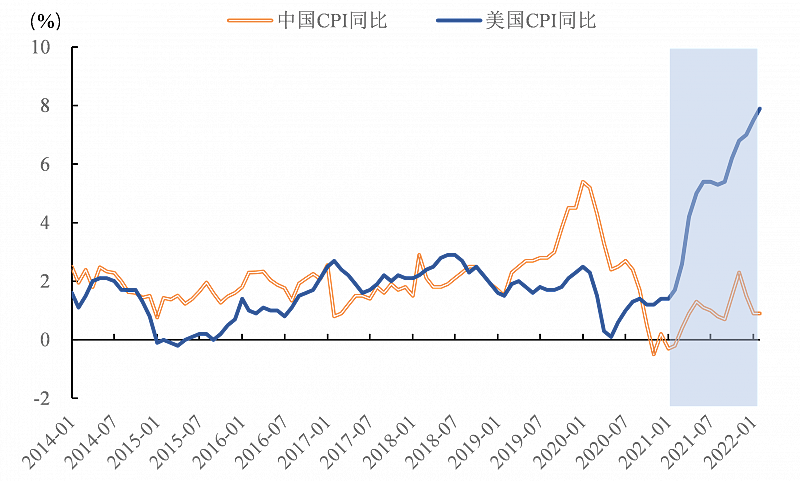

2021年下半年以来,通胀和经济因素导致中美两国政策进一步错位。由于需求端的恢复缓慢,我国通胀水平在疫情冲击之后一直处于低位。而美国前期极度宽松的货币政策和大规模的财政刺激造成需求端大幅增加,原材料价格上升,导致美国通胀水平不断攀升,近期俄乌冲突又进一步推动其上升势头。面对巨大的通胀压力,美国货币政策2021年下半年开始持续收紧,推动美债利率上行。而与美国“控通胀”的目标不同,我国的货币政策始终坚持“以我为主”,今年的核心诉求在于“稳增长”,因此在经济下行压力下货币政策保持稳中偏松的态势。中美两国政策“一松一紧”,在此情景下中美利差收窄是必然的,未来若周期错位持续,中美利差缩窄趋势或将继续。

图表12:中美当前通胀水平对比

结论与展望

10Y-2Y美债期限利差扁平化若继续持续,则根据过往历史经验,美国经济可能于明年走向衰退,但今年其经济增长依然会具有一定韧性。中美之间的利差收窄乃至倒挂是两国的周期错位导致的,两国都可能采取以我为主的政策,从而导致这一现象会继续维系甚至加剧。

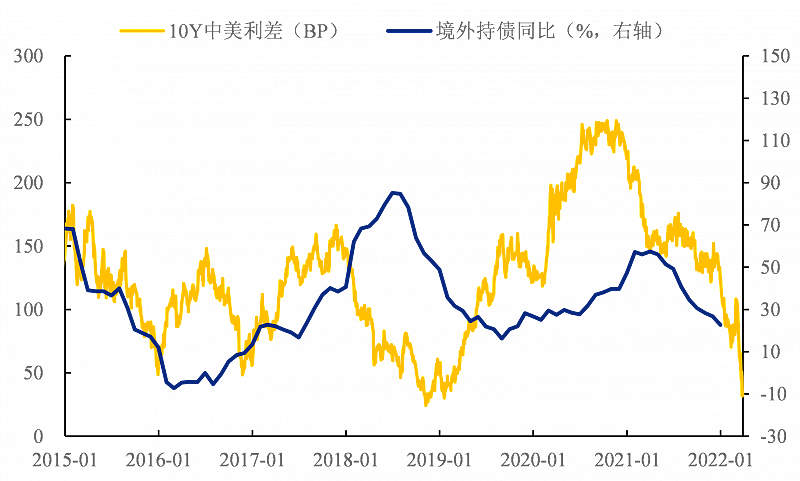

但利差的大幅变化,会影响全球资本的配置情绪。从历史上看,境外机构或个人对境内人民币债券的持有量增速与中美利差具有一定相关性和滞后性,在中美利差开始明显压缩后半年左右,外资持债同比增速也会开始下降。因此当前中美利差倒挂在中长期无疑将影响全球资产的配置,从而导致资本流动的加剧,对中国等发展中国家的汇率和资本外流形成压力,而这可能对中国的货币政策施策产生实质的制约。

图表13:10Y中美利差与外资持债增速

因为疫情的影响,中国3月经济的表现无疑将低于前期预期,这给货币政策进一步边际放松带来了理论上的支撑,但因为两国利差收窄过快,若此时大幅放松货币政策,将可能加剧这一现象的演变,从而有可能在未来对汇率和资本外流产生压力。因此降息的概率实际上在下降,即便在4月美联储的空窗期降息,其幅度也不会太大,而降准和定向工具则可能作为副作用更小的工具被采纳。

最后从债市角度来看,中短期震荡的概率较大,在目前的国际国内环境下,可能难有持续下行的行情,还是应保持谨慎态度,以票息策略为主。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64