老虎基金揭开了VC的一种恐惧

诸位LP,你们好,先来请教一个问题:

“如果某家GP告诉你,新一期基金打算募资100亿美元,继续投向高科技公司,不过为了快速决策,会将尽职调查简化、再简化,简化到能投多快投多快——12-18个月投完100亿美金,哪怕为此给予企业更高的估值,哪怕多少会影响回报,你说投后服务?对不起,没时间。

这样一个GP,你投吗?”

这是过去两周,我陆续抛给几位不同类型LP的一组问题。

一位国资LP的答案很有代表性,“不是我们的菜”,不过他认为,“在高位套现,让其他GP接盘,也是能力的体现,作为财务型FOF是不错的选择。”

一位既是LP,也有直投的母基金合伙人则反问我,“为什么国内要有一只这样的基金,还嫌不够卷吗?”

真是个优秀的反问句,但我的答案是肯定的:跟美国市场相比,的确还不够卷。

十多年前成立的A16Z,凭借一套认知输出+人海战术+全方位投后服务的全新打法,加之敏锐的眼光和大胆的投资风格,让原本羞羞答答、你侬我侬的美国VC大呼“传统被颠覆”,闹得现在国内的VC也是言必谈投后。

2021年,对冲基金起家的TigerGlobal Management(老虎环球基金)以更为激进的投资策略,成功让美国的风险投资市场卷出了新高度,Crunchbase数据显示,Tiger Global2021年对初创企业的出手次数是2020年的4倍多,达到335笔,仅次于两个创业加速器YC和Techstars。

2021年投资数量最多的投资机构,来源:crunchbase

如果单纯是出手次数上碾压传统VC也就罢了,偏偏2021年Tiger Global在募资金额(超过150亿美元)、领投公司融资总额(290亿美元)、捕获独角兽数量(176家)这些数据全方位碾压传统VC,你可能会怀疑这是闭着眼睛瞎投,收益率肯定高不了?

Tiger Global最近的第15支基金募资文件显示,前14支基金的IRR高达34%,扣除费用后还有27%。

去年十月,老虎在迎来了第15支基金88亿美元的首关,预计在今年3月该基金规模100亿美元,计划12-18个月内全部投完,你说还有比这更卷、更疯狂的事儿吗?

Tiger Global的打法为什么这么偏激?八成是因为他们对投资这事儿的看法,跟一般VC大相径庭;你说这只老虎的潜台词是什么?想必是这样的:投资就是个赚钱的事情,不要往里面加太多情怀,什么赋能、支持经济创新乱七八糟的,这就是个单纯的金钱游戏,是的,名声和权力统统不要,就是搞钱。

一言蔽之,“不装了,我摊牌了”。

反过来说,Tiger Global这种更“纯粹”的打法,也在揭开传统VC的一层恐惧:“只认钱”的投资策略会是一种降维打击吗?

老虎来了

就如本文开头所描述,Tiger Global围绕着“快速投资”这个关键词,整了不少颠覆性的大活:

第一,Tiger Global将大部分的投前尽职调查外包给贝恩咨询,自己则只针对被投公司有一个极简的了解过程,比如开个会聊聊、了解一下基础的财务报表等;

第二,已经数次提速的传统VC,以周甚至月为单位的投资流程在Tiger Global面前依然显得无比冗长,Tiger Global通常几天就可以完成投资;

第三,更高的估值,这一点不用过多解释,俗话说“上赶着不是买卖”,想要尽快拿下案子,势必要付出更多的钱,只不过相比于传统VC,Tiger Global通常显得过于慷慨,比如在一篇报道中,曾有过这样一个例子:

Tiger Global已经报出了比公司报价高25%的估值,但CEO依然说要考虑一下其他几只基金,Tiger Global又往桌子上拍了一亿美金,对方直接“跪了”,钞能力卷出新高度;

第四,对加入被投企业的董事会不感兴趣,对很多公司来说,不就相当于一份“钱多事儿少离家近”的工作吗?事实上,Tiger Global不仅一般不参与公司日常经营和管理,也几乎不做自己的PR,官网只有极简的介绍,这意味着Tiger Global有一大批忠心的LP票友,不操心募资;

第五,不强调投后服务,如果被投公司实在有需求,就去找贝恩吧。这与目前主流的VC大相径庭,要知道就连只有几位合伙人的Benchmark,都在说“每个合伙人都会尽心尽力帮助你。”,Tiger Global则明确表示没有这个时间,寻找下一个投资目标更重要。

Tiger Global投资轮次,制图/投中网,来源:crunchbase

综上所述,Tiger Global形成了以投资速度为核心的交易策略,硅谷投资人Everett Randle称Tiger Global开发出一种“飞轮效应”,在我看来,用财务报表中的存货周转率(次)打个比方,能更直观地展现Tiger Global的策略优势。

存货周转率(次)评估企业运营能力的重要指标,一般情况下,同类企业这个数字越大,意味着运营效率越高,但利润率会降低。比如一台电视卖1万元,20%利润率,每年能卖1万台,一年挣2000万;如果降价1000元销售,虽然牺牲了部分利润,但每年能卖3万台,一年利润就增加到3000万元。

所以你看,Tiger Global其实是将募到的钱当成存货,走“薄利多销”的路子,案子贵一点不怕,投资企业的质量拉低一些也不怕,只要周转的够快,照样能获得不错的IRR(内部收益率),听起来不可思议,但对Tiger Global这类对冲基金来说,风险投资不只是对企业认知的比拼,也是一场名副其实的金钱游戏。

Tiger Global能“薄利多销”,那其他美国投资机构呢?事实上,2021年能整活的,大多也是Tiger Global这类非传统投资机构,如Insight Partners、General Atlantic和OrbiMed等大PE,像InsightPartners近年来就明显加快了自己的投资节奏,相比2020年提高了近2倍,在2021年出手次数排名全美第5,力压当红的A16Z。

非传统投资者的VC参与度飙升,来源:Pitchbook

Pitchbook数据显示,TigerGlobal这类对冲基金在风险投资的增长最快,达到了46.7%,以对冲基金、PE和主权财富基金为代表的的非传统VC,正在加速参与VC交易,金额从2020年的1269亿美元,跃升至2021年的2538亿美元,增幅达100%。

Tiger Global显然是其中的佼佼者,根据PitchBook报告,这些非传统投资者的B轮及后续交易的年化回报率在10-15%,Tiger Global前14支基金的IRR高达34%,扣除费用后还有27%,虽然在2021年骤然提升交易速度后,收益率相比会有所降低,但Tiger Global只是给LP提供了一份预期IRR18%的合同而已,往后还有充足的下降空间,也难怪硅谷投资者提起Tiger Global就会头疼了。

干翻美国传统VC

在国内投资圈,Tiger Global、Coatue、DST三家通常会被拿来比对,共同的特点是出价高、条件少、不要决策权,甚至拿着大比例股份也不进董事会,但在创业者眼里,这样“实诚”的资本有些不可多得,一位智能硬件创业者就认为,“欣赏Tiger Global这种机构,毕竟大多数企业也就是缺前几年的现金流而已。”

但在其他VC等竞争对手眼中,挑战则是真实存在的,毕竟面对一个与自己完全不同的物种,如果抱怨被抢去了案子会更没面子。当然TigerGlobal受到这种待遇也不是一两年了,在新世纪初,他们刚刚成立私募股权基金的头几年,就因为过高的出价,饱受同行的批评和抱怨。

在国内,与一些业绩和名声颇佳的早期基金相比,TigerGlobal也经常被视为“接盘侠”的角色,不过刨去教育等一些特殊的赛道,结果倒也不算差,当当网、阿里巴巴、京东、小米、字节、美团、达达、每日优鲜、商汤……从互联网、电商到新消费、人工智能,Tiger Global是一个也没落下。

2021年TigerGlobal突然提升投资速度后, 来自美国同行的议论和调侃就更多了,投资人Everett Randle在一篇文章中列举了如下例子,“Tiger!他们那也叫做投资?”“他们投得那么快,我们连尽调还没做完。”“我们输给Tiger的唯一原因,就是他们的出价比我们高!”

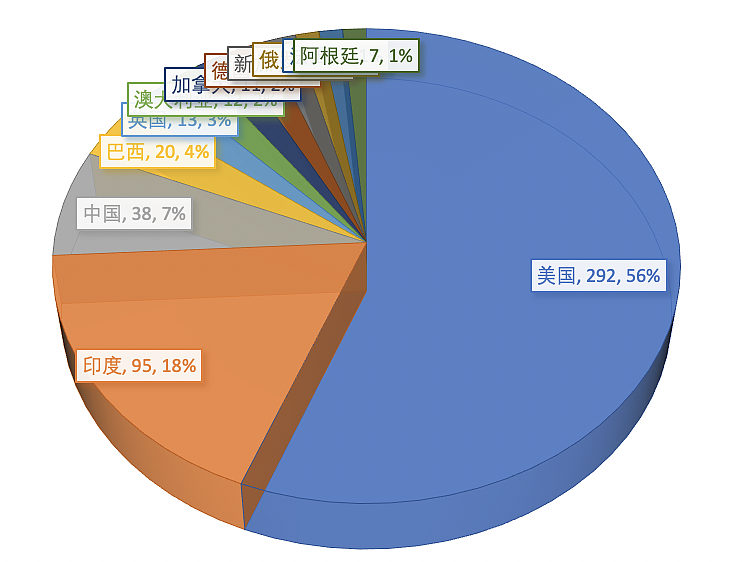

美国、印度和中国是Tiger Global投资数量最多的三个国家

制图/投中网,来源:crunchbase

结果呢?Tiger Global对这些议论和指责理都不理,一副事不关己的样子,这也符合这家公司一直以来的传统:专注于手头的事情,干就完了。

截至目前,Tiger Global在全球已经发行了15期基金,前面14期基金的净IRR达到了27%,虽然与红杉等老牌VC相比还不够看,但这依然是一个不错的数字。据彭博社报道,Tiger Global新募集的15期基金在去年10月份迎来首关,募资额达到88亿美元,预计在今年3月最终募集100亿美元,恐怖的是,在去年10月首关时,Tiger Global就已经完成了该基金1/3的投资,并且全年在投资数量上首次超过A16Z。

当年叱咤风云的“硅谷坏小子”在一帮“西装暴徒”手里吃了瘪,能打败魔法的只有魔法。但从另一个角度看,在Tiger Global这条鲶鱼疯狂搅动市场的同时,缔造这条鲶鱼的却也是市场本身。

自从新冠流行以来,全球资本市场经历了史无前例的大放水,流动性前所未有的宽松,美股也是一直缓慢却无数次的刷新历史新高。一级市场方面,募资也变得更容易,这两年包括Tiger Global、A16Z、Insightpartners、Coatue等VC/PE都完成了几十至上百亿美元的大额募资,摆在这些头部机构面前最急迫的问题,变成了如何找到并投到更多的创业者。

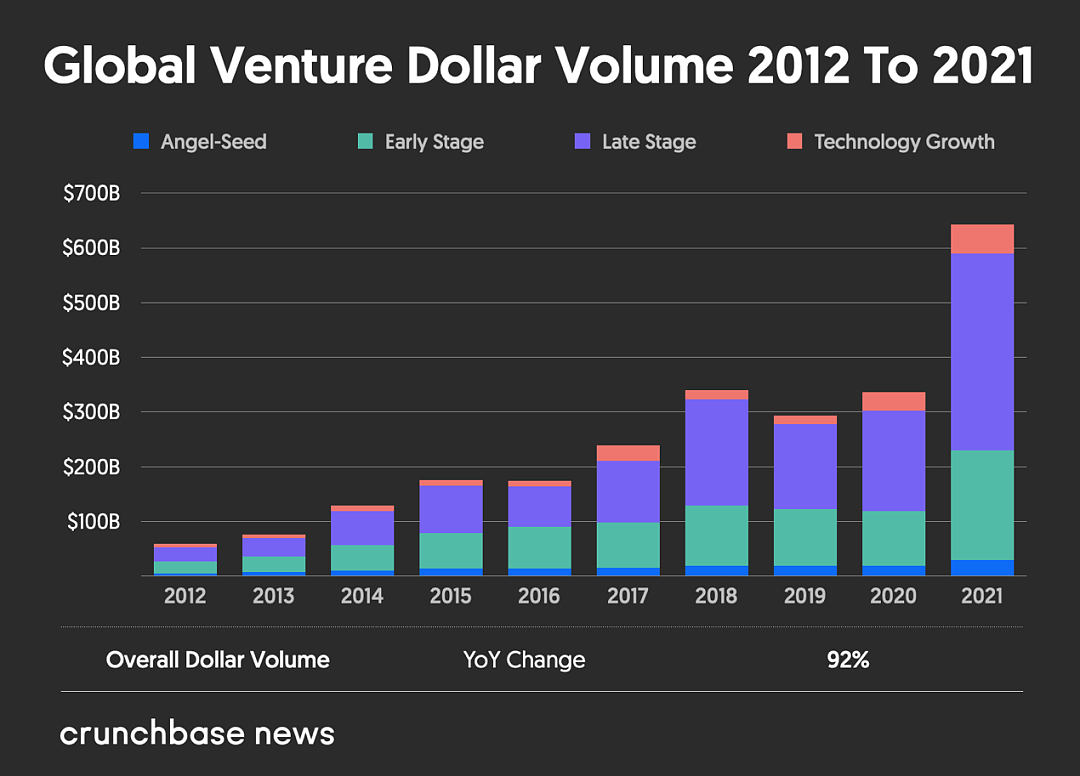

2021年是全球风险投资金额创纪录的一年,来源:Crunchbase

Crunchbase数据显示,2021年全球风险投资总金额为6430亿美元,相比2020年增长了92%,创业公司的估值也是越来越贵,Pitchbook的分析师Cameron Stanfill认为, “财力雄厚的非传统投资者涌入,促使2021 年风投交易规模和估值的迅速扩大”。在近几年的国内市场,也有PE VC化,VC种子化的现象,比如红杉成立种子基金,高瓴成立高瓴创投等。

回头看Tiger Global,之所以在2021年突然加速,核心原因在于“三傻”类的投法,收益其实已经能满足大部分LP的期望,而随着全球流动性的泛滥,投资策略、品牌、投后服务这一类Tiger Global不擅长的领域,现在再追显然是力有不逮,但钱就在那里,你不拿别人就要拿得更多,因此看在钱的面子上,那就投吧,而且既然要投,那就少整点虚的。

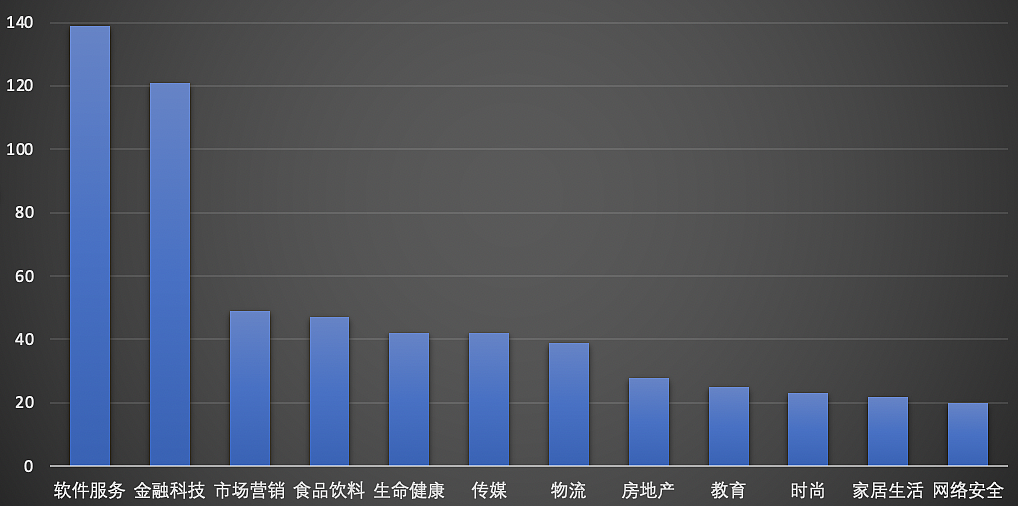

软件服务和金融科技是Tiger Global最偏好的行业,制图/投中网,来源:crunchbase

对于策略的执行迅速而又坚决,正是这类对冲基金起家的风险投资机构的特点,A16Z创始人Marc Andreessen就曾表示,“对冲基金这帮人每天都会改变他们的交易,今天做多,过两天反手就能做空,他们喜欢抛弃旧想法,因为这能让他们赚钱。有时候我也很想拥有这种心态,但是这太难了。”

国内会出现这样一只老虎吗?

在技术与投资社区The Generalist 创始人Mario Gabriele撰写的一篇关于Tiger Global的长文中,他这样评价这只去年大出风头的机构,“一只21岁的基金,拥有独特的文化、传奇的合作伙伴关系、丰厚的回报以及调整其使命以适应宏观经济环境的历史。”

Tiger Global“调整其使命”的方式不可谓不剧烈,而与此同时,各类财富管理机构也都在努力适应所谓“宏观经济环境”的变化,比如在WeWork事件后,包括软银远景基金在内的所有大型PE,都在试图通过更多的投资数量和更小的投资金额分散风险,降低自己的风险敞口。

从2013年底开始减少种子期交易的A16Z,随着风险投资估值中枢的上升以及交易轮次界限的模糊,于2021年再次募集了一只4亿美元的种子基金;而老牌机构美国红杉则宣布成立“永续基金”,摆脱了传统VC10年的基金寿命,增强了自身的投资范围和灵活性,也减少了LP的退出时间。

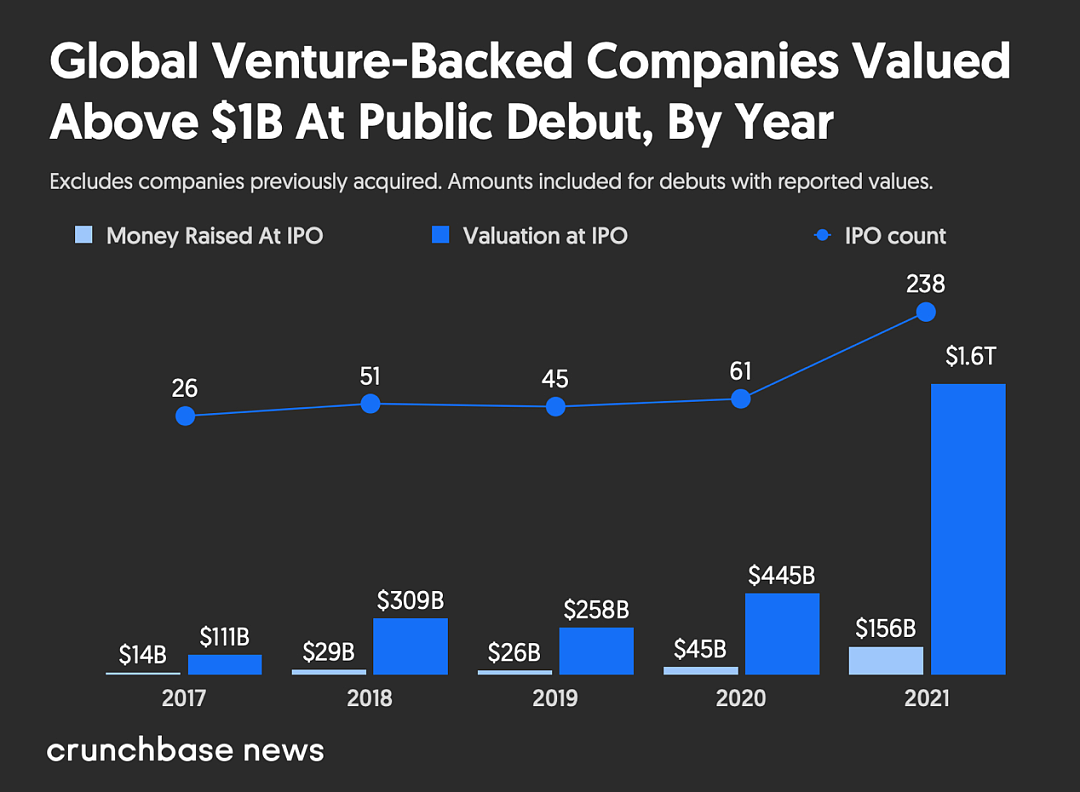

一切的改变都源于,风险投资正在越来越成为“值钱的可流动资产”:一方面,全球独角兽的数量已达1148家,其中有586名是2021年的新晋独角兽;另一方面,2021年IPO也是创纪录的一年,有238家公司IPO估值超过10亿美元,而 2020年为61家;最后,泛滥的流动性和多元化的退出方式,为Tiger Global这种“啥都不管就是投”的策略提供了底层基础。

当然,有几位投资人也对我指出,TigerGlobal这种快进快出的游戏只适用于当下的“牛市”,现在不少风险投资公司都积累了巨额的账面收益,一旦流动性枯竭,在面临估值中枢和盈利能力下降的“戴维斯双杀”,会“挺麻烦的”,这种担忧当然不可避免,只不过现在更现实的问题是,普通VC如何应对Tiger Global们的冲击。

这位说了,Tiger Global一半多的投资都在美国,咸吃萝卜淡操心关心它干嘛?事实上,不仅是美国市场,中国VC市场也体现出与美国趋同的趋势,而且不少中小VC生存都成了问题,就如同开头那位母基金合伙人的观点,中国VC市场已经这么卷,再出现一只老虎,还活不活了?

CVsource投中数据显示,2021年也是中国VC/PE市场的大年,投资规模达到2320亿美元,投资数量也有所回升,最关键的是,单笔投资均值已经创了新高,超过2500万美元,这是个什么概念?按照去年的数据,平均单支基金募资规模8700万美元,单笔投资均值/单支基金募资规模的比值接近1/3,所以你说撑起来如今这场投资游戏的,是小玩家还是大玩家?

但现在国内大多数VC还是羞羞答答,而且口径出奇的的一致。谈起投资,总在投资的都是行业顶尖公司,谈起被投企业仿佛都是一只只漂亮的小白兔,浑身晶莹剔透没有一丝杂毛;在规模方面也是遮遮掩掩,无论是什么情况都得强调“有能力募更多的钱但依然要克制”,要不然就是“本着为团队和LP负责的态度”。

一位头部基金的合伙人就曾对投中网指出,“什么精品基金,不就是募不到足够的钱吗?什么研究驱动,哪个机会又是闭着眼睛瞎投呢?每个行业能跟我们竞争的就那么几家,募不到足够的钱就没法和头部基金抗衡,只能给自己打标签”。而且要论研究,位列“美元三傻”的Coatue每年的研究支出高达近亿美元,Tiger Global每年支付给贝恩咨询的咨询费也高达数亿美元,如果真觉得研究能力比头部基金强的话,“那怕是真病的不轻”。

更为致命的问题是,作为一个为LP收益率负责的角色,一些GP的数据也难言乐观,比如某地方引导基金,投了十几家GP,好不容易熬到基金到期,却连一个达到一倍的DPI(现金回报率)的都没有,6、7年的时间连本儿都还没回来,端的是投了个寂寞。

所以前述智能硬件创始人就坦言,欣赏TigerGlobal还不仅是钱的问题,更因为其“有眼光、有魄力,国内大多数资本都是玩既有圈子,很多真正的创业者骨子里是瞧不上他们的,真正的资本应该与创业者一样,大胆试错。”

我想这位创始人所谓“大胆试错”的意思,当然不是指不顾LP的风险去瞎投,而是在当前的市场下,少一点对环境的抱怨,多站在创业者和LP的角度思考问题,重点不在于“为什么不能制定规则”,而是“能贡献什么规则”。我大胆的揣测,LP会不会更想听到有一家机构或一个投资人站出来说,“嘿,我想到了一个新点子,你们要不要听听?”

本文来自微信公众号“投中网”(ID:China-Venture),作者:张楠,36氪经授权发布。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64